Resumen Ejecutivo

| Norma | Fecha | Contenido |

| Decreto N° 2530/2024 | 17 de Septiembre de 2024 | El Poder Ejecutivo incluyó a los perfiles de aleaciones de aluminio en la Lista Nacional de Excepciones (“LNE”) al Arancel Externo Común (“AEC”), e incrementó el Arancel Nacional Vigente (“ANV”) para su importación. |

| Resolución General N° 19/2024 | 13 de Septiembre de 2024 | La Dirección Nacional de Ingresos Tributarios (“DNIT”) dispuso el inicio de la fase de adhesión voluntaria como facturador electrónico para pequeños contribuyentes. |

| Consulta Vinculante | Julio de 2024 | La DNIT analizó el gravamen del Impuesto a la Renta de los no Residentes (“INR”) por los servicios de consultoría de una empresa chilena al amparo del Convenio de Doble Imposición (“CDI”) entre Paraguay y Chile. |

| Consulta Vinculante | Julio de 2024 | La DNIT se expresó sobre la acreditación de las retenciones del impuesto a la renta (“IR”) sufridas en el exterior contra el Impuesto a la Renta Empresarial (“IRE”). |

Más Información

► Decreto N° 2530/2024 – Se aumentó el ANV para los perfiles de aleaciones de aluminio.

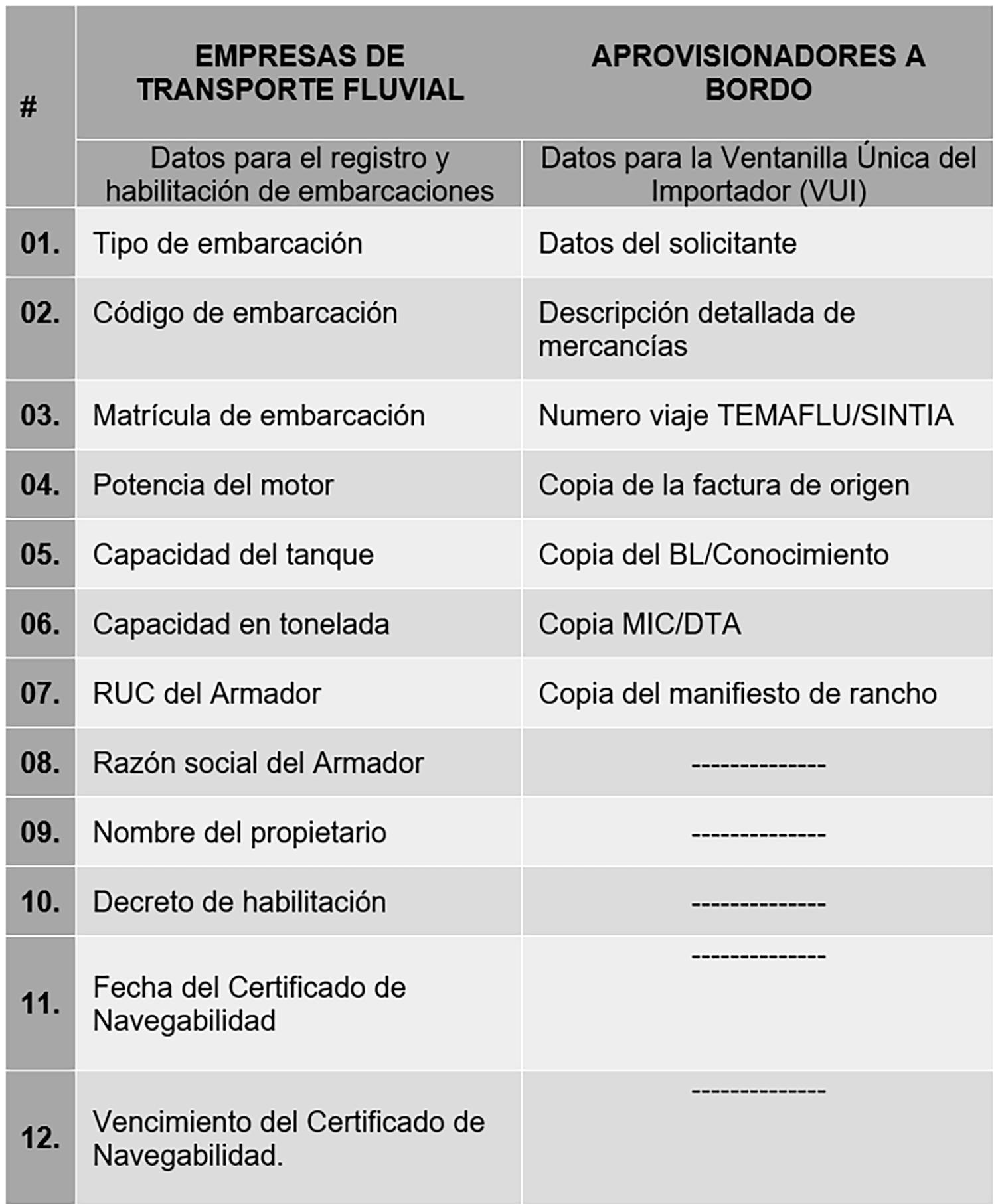

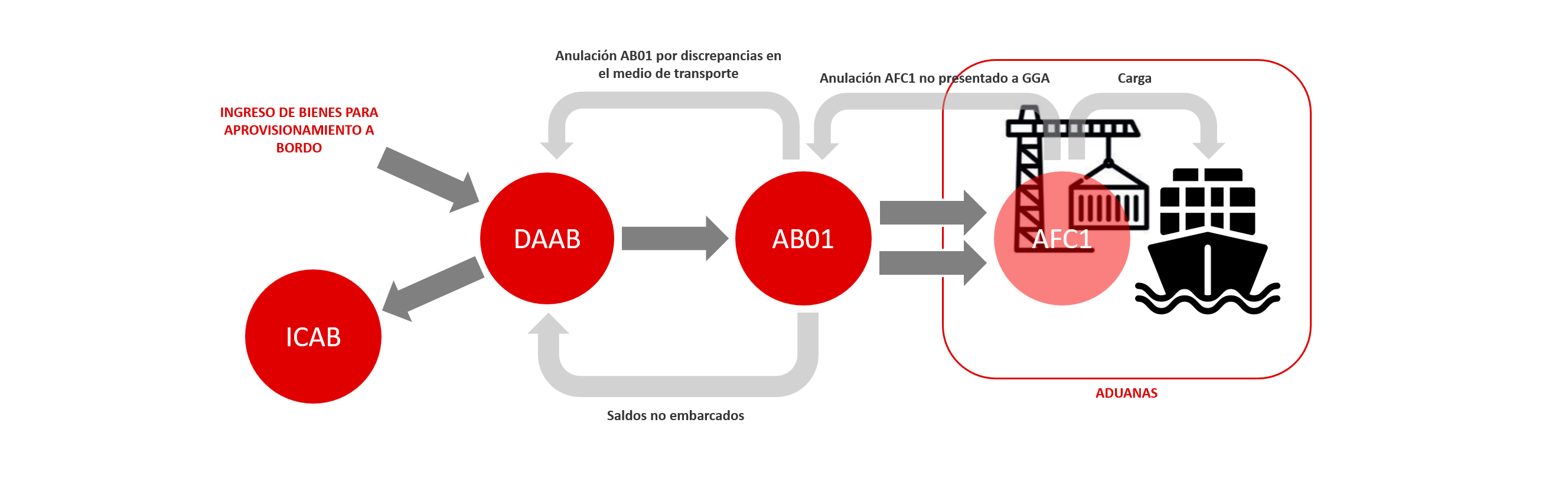

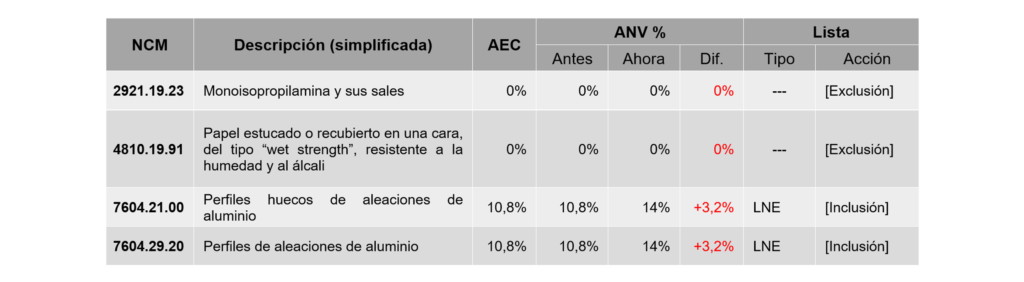

Por medio del Decreto N° 2530/2024 (“Decreto”), el Poder Ejecutivo modificó el Anexo del Decreto N° 6897/2022 y modificaciones, que incorporaron al ordenamiento jurídico nacional la última versión del AEC del Mercado Común del Sur (“Mercosur”) y consolidaron la LNE que contiene los niveles arancelarios a ser aplicados a las importaciones originarias de Estados que no formen parte del Mercosur o que no tengan un acuerdo arancelario con éste.

La LNE contiene las partidas arancelarias del ANV que difieren del AEC, pero solo para cada Estado. Normalmente la inclusión de una partida arancelaria de la Nomenclatura Común del Mercosur (“NCM”) en la LNE supone que el ANV será menor al AEC, con lo cual se busca incentivar la importación de esos bienes. Sin embargo, también puede ocurrir lo contrario: que la inclusión de una partida arancelaria en la LNE suponga un aumento del ANV respecto del AEC, para así encarecer la importación de los bienes afectados como una medida de apoyo a su producción nacional.

En este caso, el Decreto hizo justamente eso último, pues incluyó en la LNE a los perfiles de aleaciones de aluminio para encarecer su importación, elevando de 10,8% a 14% las tasas del ANV que se aplicaban sobre ellos. Para esto, primero se excluyó de la LNE otras 2 partidas que ya tenían el AEC en 0%, conforme a lo siguiente:

La vigencia de este aumento del ANV a las importaciones de perfiles de aleaciones de aluminios tiene prevista 2 fechas de entrada vigencia distintas:

- En general, para el día siguiente de la publicación del Decreto en la Gaceta Oficial, lo cual no ha ocurrido aún, al menos no hasta la Gaceta Oficial N° 204 de fecha 14 de octubre de 2024 (tampoco se verifica el aumento en la calculadora de tributos de importación de la DNIT, disponible aquí).

- En forma excepcional, luego de cumplirse 60 días desde la publicación del Decreto en la Gaceta Oficial, para los despachos de importación que correspondan a las mercaderías en las siguientes situaciones:

- destinadas al territorio aduanero nacional y cargadas en los transportes;

- en zona aduanera primaria de Paraguay; o

- adquiridas con anterioridad a la vigencia general del Decreto por contrato, factura o comprobante legal que lo demuestre.

Esta medida de apoyo a la producción local del aluminio busca otorgarle condiciones de mercado equitativas a este sector industrial nacional que ha sido catalogado en el Decreto como vulnerable a prácticas que distorsionan el comercio internacional. Ella complementa a otra medida de apoyo a la industria metalúrgica nacional en las contrataciones públicas, establecida por el Decreto N° 2522/2024 (que tampoco ha sido publicado en la Gaceta Oficial hasta el número más reciente, mencionado más arriba).

► Resolución General N° 19/2024 – Se inicia la fase de adhesión voluntaria para los contribuyentes que deseen incorporarse como facturadores electrónicos a través del sistema Ekuatia´i.

Por medio de la Resolución General N° 19/2024 (la “RG-19”), la DNIT estableció el inicio de la fase de adhesión voluntaria al sistema Ekuatia’i desde el 1 de octubre de 2024, para aquellos contribuyentes que deseen emitir sus comprobantes de forma electrónica. Podrán acceder a esta fase quienes, además de cumplir con los requisitos generales de acceso al sistema Ekuatia’i, tengan las siguientes características:

- Sea una persona física.

- Esté en la categoría de pequeños contribuyentes de la DNIT.

Los requisitos generales para acceder al sistema Ekuatia´i son: (3) tener un solo establecimiento comercial y (4) un único punto de expedición declarado en el Registro Único de Contribuyentes; puesto que este es un software gratuito que la DNIT ha puesto a disposición de aquellos contribuyentes que no tengan un elevado nivel de facturación.

Los contribuyentes que cumplan con todo lo anterior podrán adherirse al sistema Ekuatia’i independientemente del impuesto que liquiden y el medio de facturación que estén utilizando actualmente. Para ello, deben cumplir con los siguientes trámites:

- Obtener el Certificado Cualificado de Firma Electrónica (“CCFE”), el cual es un trámite gratuito que sea realiza de forma presencial ante la DNIT, cuyos requisitos están establecidos en la Resolución General N° 757/2024, sobre la cual hablamos en otra publicación, a la cual pueden acceder ingresando aquí.

- Solicitar, por única vez, la habilitación como facturador electrónico en la forma prevista en la Resolución General N° 6/2024 (“RG-6”), cuya aprobación genera el número de timbrado electrónico (el cual es único y perpetuo) y el Código de Seguridad del Contribuyente, todo sobre la cual hablamos en otra publicación, a la cual pueden acceder ingresando aquí.

- Dar de baja el timbrado de los otros medios de generación de comprobantes fiscales, salvo por el comprobante de retención virtual.

Los trámites de los literales (b) y (c) deben hacerse dentro de los 60 días posteriores a la obtención del CCFE. La habilitación como facturador electrónico puede obtenerse independientemente del trámite del literal (c). Pasado dicho plazo, el adherente al sistema Ekuatia’i queda obligado a emitir todos sus comprobantes de forma electrónica (salvo por el comprobante de retención virtual), por lo que el incumplimiento de ese último trámite dentro del plazo señalado hará que la DNIT lo realice de oficio y sancione al contribuyente con una multa por contravención de Gs.50.000 (~USD 6.30).

Finalmente, la RG-19 estableció una prórroga hasta el 31 de octubre del presente año para la aplicación de sanciones a los contribuyentes seleccionados para adherirse de forma obligatoria al sistema Ekuatia´i que han estado emitiendo comprobantes por medios distintos a éste, más allá del plazo previsto en el artículo 27 de la RG-6. Posterior a esa fecha se aplicará una multa de Gs.50.000 por cada comprobante o documento que no sea expedido a través del sistema Ekuatia´i, que se acumulará hasta la multa máxima por contravención (actualmente de Gs.1.530.000, o ~USD 200) por cada periodo mensual.

El listado completo de los contribuyentes designados obligatoriamente como facturadores electrónicos a través del sistema Ekuatia´i se encuentra en el anexo de la Resolución General N° 06/2024, que puede ser consultado aquí.

► Respuesta a Consulta Vinculante – INR a los servicios de consultoría prestados por una empresa chilena en el contexto del CDI entre Paraguay y Chile.

En la respuesta a una consulta vinculante en el mes de julio del presente año, la DNIT analizó el gravamen del INR a los servicios de consultoría que una persona jurídica de Chile prestaría a la Itaipú Binacional sobre la prefactibilidad y factibilidad de un proyecto ferroviario a ser usufructuado en el país, los cuales tendrían una duración total de 195 días, de los cuales solo 24 días serían con presencia física en el terreno ubicado en Paraguay, mientras que el resto de los días los servicios serían prestados a distancia desde Chile.

Sobre el particular, la DNIT aclaró que es importante demostrar que el prestador de los servicios de consultoría es un residente fiscal de Chile, para lo cual éste debe obtener y presentar a su cliente local el certificado de residencia fiscal expedido por la autoridad competente de dicho país (SII-Servicios de Impuestos Internos) con todos los datos requeridos por el artículo 7 de la Resolución General N° 65/2020 de la anterior Subsecretaría de Estado de Tributación.

Aclarado ello, la DNIT procedió a clasificar los servicios de consultoría como “Beneficios Empresariales” al amparo del artículo 7 del CDI entre Paraguay y Chile, los cuales solamente están sujetos a imposición en el país de residencia de su prestador (en este caso, Chile), a menos que ellos sean prestados por medio de un establecimiento permanente en el otro país del CDI (en este caso, Paraguay). Un establecimiento permanente solo ser formaría, en los términos del artículo 5 del CDI, si hubiese un lugar fijo de negocios en el país de prestación de los servicios o los empleados de la empresa prestasen sus servicios en el país por más de 183 días en un periodo cualquiera de 12 meses.

En consecuencia, la DNIT concluyó que en el caso del solicitante los servicios de consultoría son clasificados como “Beneficios Empresariales” bajo el CDI, y que ellos no son prestados por medio de un establecimiento permanente, por lo que no corresponde la retención del INR, ya que únicamente deben tributar el IR en Chile. Ahora bien, si llegase a prestar los servicios por medio de un establecimiento permanente en Paraguay, tampoco correspondería la retención del INR, pues ese establecimiento debería de inscribirse como contribuyente del IRE y liquidar dicho impuesto.

► Respuesta a Consulta Vinculante – Acreditación contra el IRE de las retenciones del IR sufridas en el exterior.

En una respuesta emitida a una consulta vinculante durante el mes de julio del presente año, la DNIT aclaró varias cuestiones sobre la acreditación contra el IRE de retenciones del IR sufridas en el exterior. Esta institución se refirió específicamente a (1) los métodos para evitar la doble imposición internacional del IR que son reconocidos por la legislación nacional, (2) las rentas beneficiadas por dichos métodos, (3) los límites de tales beneficios y (4) el procedimiento para ejecutarlos.

En cuanto a los métodos para evitar la doble imposición internacional, la DNIT aclaró que ellos son necesarios solo cuando concurren los poderes tributarios de 2 estados: el de fuente o lugar de generación de la renta (“EF”), y el de residencia del contribuyente (“ER”). En este caso, si bien Paraguay puede ejercer su poder tributario sobre las rentas obtenidas en el exterior del país, prioriza el poder tributario del EF sobre ellas, aplicando uno de los 2 siguientes métodos para eliminar la doble imposición: exención o crédito tributario.

Aunque la DNIT solo se refiere al método del crédito tributario, la realidad es que la Ley N° 6380/2019 (“Ley Tributaria”) también reconoce al de la exención cuando el contribuyente pague sobre las rentas afectadas un IR a una tasa igual o superior a la del 10% del IRE, aplicándose el del crédito tributario, en principio, solo cuando la tasa del IR en el exterior sea inferior a la del IRE. Ambos métodos estarían limitados a las rentas obtenidas por actividades en el exterior que no estén comprendidas en alguno de los numerales del artículo 6 de la Ley Tributaria, quedando así excluidos, en principio, los pagos del IR a otros Estados por los servicios e inversiones realizados desde Paraguay.

Específicamente en lo que respecta al método del crédito tributario, la DNIT alude en forma implícita a las especies de (a) crédito ordinario y (b) crédito total, cuyo punto de contacto radica en que ambos comparan el IR pagado en el EF (“IR-EF”) contra el que correspondería pagar en el ER (“IR-ER”), para acreditar el primero contra el último. Sin embargo, ambos se diferencian en cuál importe prevalece: el IR-ER prevalece en el método del crédito ordinario prevalece, mientras que el IR-EF prevalece en el método del crédito total. Esto da lugar a los siguientes escenarios:

La DNIT resalta que el método del crédito ordinario es el previsto en la Ley Tributaria, y es el que rige cuando no se aplica ningún CDI; o bien, cuando este lo permite, pero si ocurre que el CDI prevé el método del crédito total, entonces este será el que prevalecerá, en atención al orden de prelación de las normas jurídicas, previsto en el artículo 137 de la Constitución Nacional. Esta prevalencia de los CDI por sobre la Ley Tributaria también aplica a los tipos de rentas previstos en los CDI, a los que se aplican los métodos para evitar la doble imposición previstos en ellos, los cuales pueden incluir a las rentas comprendidas en los numerales del artículo 6 de la Ley Tributaria, entre otros.

Finalmente, con relación al procedimiento para imputar el IR pagado en el exterior como crédito fiscal en la liquidación del IRE, la DNIT señaló esto no ocurre en forma libre y automática en el formulario de dicho impuesto, sino que, en todos los casos, el contribuyente deberá:

- Presentar una nota dirigida al Director Nacional de la DNIT e ingresarla mediante mesa de entrada, solicitando el reconocimiento del IR abonado en el exterior y la habilitación de la casilla 109 “Impuesto a la Renta pagado en el exterior aplicado al IRE, para evitar la doble imposición” del Formulario N.º 500 de la obligación 700-IRE General.

- Adjuntar a la nota el documento que respalde el pago del IR en el extranjero, que normalmente sería el comprobante de retención del exterior, más el comprobante de venta emitido y timbrado por la DNIT que respalde los servicios o la actividad en el extranjero. Sin embargo, la Gerencia General de Impuestos Internos podrá requerir otros documentos que considere pertinentes.