Resumen Ejecutivo

| Norma | Contenido | Fecha |

| Ley N° 7228 | Se establecen los límites presupuestarios del 2024 para que la Dirección Nacional de Ingresos Tributarios (“DNIT”) acredite importes por pago indebido o en exceso, y por intereses y recargos. | 29 de diciembre de 2023 |

| Ley N° 7228 | Se realizó la asignación presupuestaria de la DNIT para el ejercicio 2024. | 29 de diciembre de 2023 |

| Decreto N° 1184 | Se aprueba la estructura orgánica y funcional de la DNIT. | 15 de febrero de 2024 |

| Consulta Vinculante | La DNIT se expidió sobre el tratamiento tributario que debe darse a la compraventa de bienes situados en el exterior entre dos empresas domiciliadas en el Paraguay. | Octubre de 2023 |

Más información:

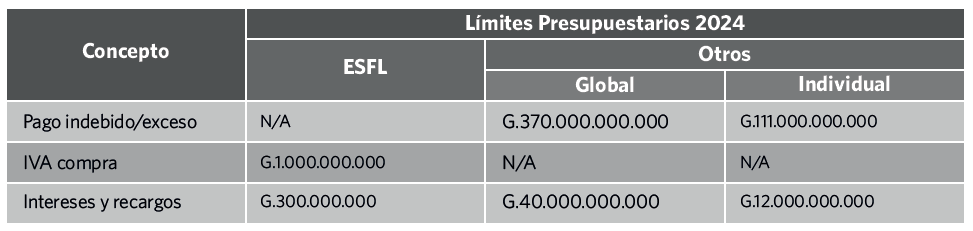

► Ley N° 7228/2023 – Se establecen los límites presupuestarios del 2024 para que la DNIT acredite importes por pago indebido o en exceso, y por intereses y recargos.

La Ley N° 7228/2023 aprobó el Presupuesto General de la Nación (“PGN”) para el ejercicio fiscal 2024 y, con ello, estableció varias medidas tributarias que, en mayor o menor medida, afectan a los contribuyentes. Una de estas medidas son los límites presupuestarios anuales para acreditar a los contribuyentes los saldos que les correspondan por:

- por pago indebido o en exceso, devolución del impuesto al valor agregado (“IVA”) compra a las entidades sin fines de lucro (“ESFL”), y

- por accesorios en los siguientes procesos de recupero de crédito fiscal:

- devolución del IVA (exportadores, fleteros de exportación, proveedores de Yacyretá, etc.),

- repetición por pago indebido o en exceso y

- devolución del IVA compra a las ESFL.

Esta es una medida presupuestaria que se viene implementando todos los años desde la Ley N° 5061/2013 (véase el artículo 7) y del Decreto N° 850/2013. Para este ejercicio fiscal 2024 los límites presupuestarios globales e individuales (por contribuyente) son los mismos del ejercicio 2023, siendo estos los siguientes:

Los límites globales representan el monto máximo que la DNIT puede acreditar en los conceptos indicados durante todo el ejercicio fiscal 2024, mientras que los límites individuales por contribuyente son el 30% del límite global para cada concepto. Esto quiere decir que ningún contribuyente puede representar un porcentaje de acreditaciones mayor al indicado, evitándose así que uno solo excluya a los demás.

Esos límites presupuestarios no se aplican a la devolución del IVA compra a las ESFL como consecuencia de sentencias judiciales, pues estas tienen sus propios límites. Además, la forma de acreditar este concepto a las ESFL también difiere del régimen normal, pues estos importes se abonan en dinero, y no con acreditación en la cuenta fiscal del contribuyente, como ocurre en los demás casos.

En el caso de que durante el ejercicio fiscal se alcance el total de los límites presupuestarios, los importes pendientes de acreditación se difieren al siguiente ejercicio fiscal sin generar accesorios legales. El área responsable de realizar los acreditamientos debe registrar correlativamente las resoluciones que los dispongan, para su inclusión en el PGN del siguiente ejercicio fiscal.

► Ley N° 7228/2023 – Se realizó la asignación presupuestaria de la DNIT para el ejercicio 2024

Con la aprobación del PGN 2024, a través de la Ley N° 7228/2023, la DNIT recibió su asignación presupuestaria para ese ejercicio. Esta es, también, la primera asignación presupuestaria para la institución desde su creación en agosto de 2023, con la fusión de las anteriores Subsecretaría de Estado de Tributación (“SET”) y Dirección Nacional de Aduanas (“DNA”).

La DNIT cuenta con unos ingresos estimados de G.990.777.629.187 para el 2024, de los cuales solo G.675.694.611.732 (68%, y aprox. USD 92,8 millones) se destinarán a sus gastos institucionales (este sería su presupuesto real), pues G.315.083.017.455 (22%) figuran como una suerte de transferencia o “aporte” de dicha institución a la Tesorería General, administrada por el Ministerio de Economía y Finanzas.

Visto desde el punto de vista de los ámbitos de acciones que la DNIT tiene asignados, su presupuesto disponible de G.675.694.611.732 está distribuido de la siguiente manera:

| Actividad | Monto | % |

| Administrar el sistema tributario interno | G.293.656.247.044 | 44% |

| Gestión administrativa institucional | G.135.911.001.821 | 20% |

| Gestión para la recaudación | G.24.966.990.225 | 4% |

| Controles en zona secundaria | G.14.418.633.645 | 2% |

| Controles en zona primaria | G.35.454.324.981 | 5% |

| Proceso para el desaduanamiento | G.171.287.414.016 | 25% |

| G.675.694.611.732 | 100% |

De los recursos que tiene la DNIT para afrontar sus erogaciones, G.548.905.501.197 (81%) están destinados para gastos corrientes y G.125.789.110.535 (19%) para gastos de capital. Dentro de los gastos corrientes, G.332.491.204.609 (49% del presupuesto real de la DNIT) están destinados al Grupo 100, de Gasto de Servicios Personales (sueldos, aguinaldo, horas extras, subsidios, bonificaciones, etc.).

Además de ello, también resalta que las mayores partidas de erogaciones individuales corresponden a gastos de capital por inversiones en tecnología o gastos para su mantenimiento (Objetos de Gasto 261, 543 y 579); las cuales, en su conjunto, representan un gasto de G.108.247.101.103 (16% del presupuesto real de la DNIT).

De todo lo anterior resulta que la primera asignación del presupuesto de la DNIT está marcada por un fuerte gasto en su personal y en la tecnología de la información, lo cual es coherente con el discurso institucional de apostar a su equipo humano y tecnológico.

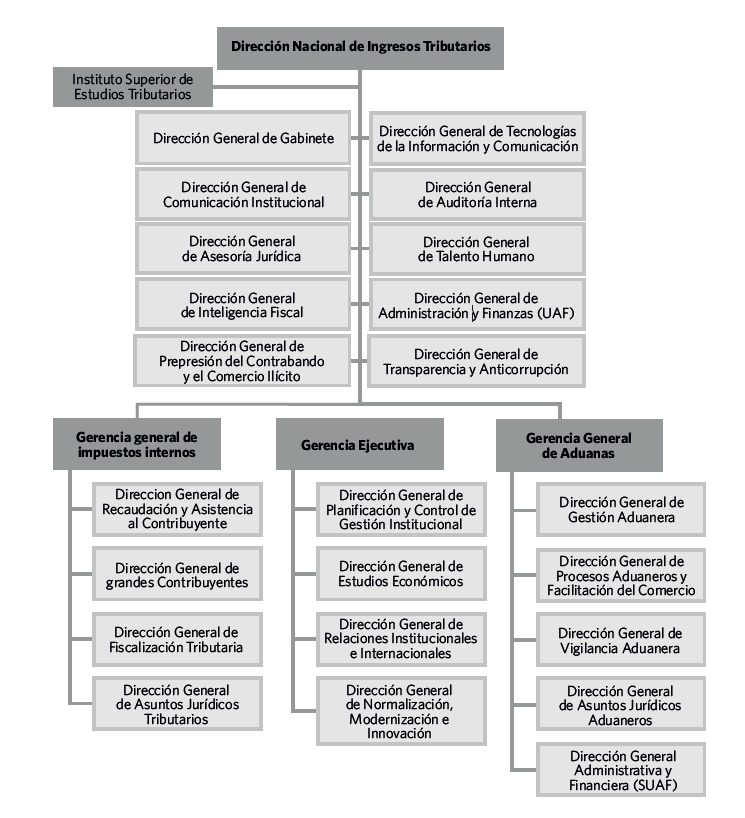

► Decreto N° 1184/2024 – Se aprueba la estructura orgánica y funcional de la DNIT.

Por medio del Decreto N° 1184/2024, el Poder Ejecutivo aprobó la estructura orgánica y funcional de la DNIT y sus reparticiones, que incluyen las 10 Direcciones Generales y las 3 Gerencias que dependen directamente de la Dirección Nacional. En ese sentido, el esquema a continuación detalla la estructura de la DNIT y sus reparticiones:

Entre los principales cambios que se observan en contraposición a la anterior SET, puede observarse que la ahora Gerencia General de Impuestos Internos tendrá 4 Direcciones Generales de las 7 que conformaban la anterior SET (2 de ellas pasaron a depender directamente de la Dirección Nacional a partir del Decreto N° 82/2013). Cabe mencionar que la anterior Dirección de Asistencia al Contribuyente y de Créditos Fiscales, así como la Dirección General de Recaudación y de Oficinas Regionales, han sido fusionadas en la Dirección General de Recaudación y Asistencia al Contribuyente. Así también, la anterior Dirección de Planificación y Técnica Tributaria pasa a denominarse Dirección General de Asuntos Jurídicos Tributarios.

En cuanto a la Gerencia General de Aduanas, estará integrada por 6 Direcciones Generales de las 10 que conformaban la anterior DNA (3 de ellas pasaron a depender directamente de la Dirección Nacional a partir del Decreto N° 82/2013). Por su parte, la Gerencia Ejecutiva estará integrada por 4 Direcciones Generales, las cuales tendrán entre sus funciones el desarrollo de las políticas de la DNIT, la representación de la administración tributaria ante organismos internacionales, así como la colaboración con estos en materia de acuerdos, entre otros.

Acerca del decreto en general cabe mencionar que, si bien establece cuáles serán las funciones de cada una de las Direcciones Generales, tanto de las que dependen directamente de la Dirección Nacional como de las Gerencias, este no aclara el detalle de los departamentos y coordinaciones que formarán parte de aquellas, independientemente a si tales Direcciones Generales se mantuvieron inalteradas, sufrieron cambios en sus funciones o fueron creadas con este decreto. En ese sentido, lo más probable es que esto se reglamente por medio de una resolución de la DNIT.

► Respuesta a consulta vinculante sobre el tratamiento tributario referente a la enajenación de bienes situados en el exterior entre dos empresas domiciliadas en el Paraguay.

En una respuesta emitida a una consulta vinculante durante el mes de octubre de 2023, la DNIT sentó su postura sobre el tratamiento tributario que debe darse a la enajenación de bienes que estén situados en el exterior, cuando dicha operación la realicen dos empresas que se encuentren domiciliadas en el Paraguay.

En la consulta ingresada por el contribuyente, éste mencionó que es una empresa constituida y domiciliada en el país que es representante de una empresa japonesa dedicada al rubro de motores y repuestos para embarcaciones, y que vende dichos bienes a otra empresa que también se encuentra constituida en el Paraguay, para la construcción de un buque en Malasia. En ese sentido, se consultó si dicha operación de compraventa, así como la posterior entrega de los bienes objeto de ella dentro del territorio nacional, están gravados por el IVA, y si la factura correspondiente debe emitirse en exentas.

Al respecto, la DNIT concluyó que, teniendo en cuenta que en dicha operación los bienes no se encuentran en territorio nacional, efectivamente no se encuentra gravada por el IVA, dado que la operación no cumple con el principio de territorialidad necesario para que se configure la obligación tributaria. Sin embargo, cuando el buque ensamblado en el exterior que incorpore los bienes mencionados sea importado a Paraguay, entonces se deberán pagarse los tributos que correspondan, entre los cuales está el IVA.