Resumen Ejecutivo:

| Norma | Contenido | Fecha |

| Ley N° 6.380 | Entra a regir límite para las retenciones a cuenta del Impuesto al Valor Agregado (“IVA”) para proveedores locales. | 25 de Septiembre de 2019 (Actualización) |

| Decreto N° 8.612 | Se fijan los valores fiscales inmobiliarios para el impuesto inmobiliario y sus adicionales, correspondientes al ejercicio fiscal 2023 | 27 de Diciembre de 2022 |

| Decreto N° 3108 | Se fija para el 2023 el porcentaje de las garantías a ser presentadas para el régimen acelerado de devolución del IVA | 19 de Diciembre de 2019 (Actualización) |

| Resolución General N° 105 | La SET estableció el calendario de vencimientos para que los contribuyentes se adhieran obligatoriamente al Sistema Integrado de Facturación Electrónica Nacional (“SIFEN”) – Recordatorio para el Grupo 3 y siguientes. | 17 de Diciembre de 2021 (Recordatorio) |

Más información:

► Ley N° 6.380/2019 – Límite para las retenciones a cuenta del IVA para proveedores locales que sean contribuyentes de este impuesto (ACTUALIZACIÓN)

La Ley N° 6.380/2019 (la “Ley Tributaria”) introdujo al régimen tributario nacional varias novedades a corto y mediano plazo, respecto de las cuales su implementación recién está empezando o aún está pendiente. Una de ellas fue el límite de retenciones del IVA a cuenta, previsto en el primer párrafo de su artículo 136. Este límite se fijó en el 10% del impuesto consignado en el comprobante de venta.

La Ley Tributaria previó la aplicación de dicho límite a partir del cuarto año de su vigencia, y debido a que esta disposición entró en vigor el 1 de enero de 2020, la fecha para su implementación quedó fijada para el 1 de enero de 2023. Es decir, la aplicación de este límite de retenciones se difirió del 2020 al 2023.

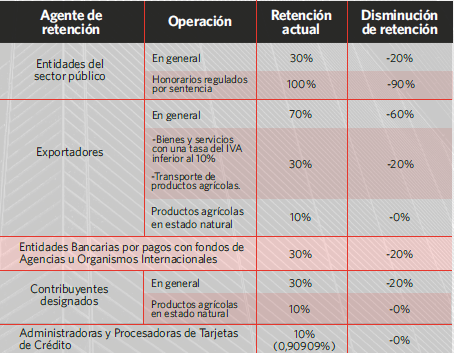

Esta disminución en el porcentaje de retenciones tiene grandes consecuencias para los contribuyentes que son agentes de retención del IVA, pues ellos deben ajustar sus sistemas al nuevo límite. Entre tales contribuyentes pueden citarse a los siguientes:

De manera complementaria al límite de retenciones, el segundo párrafo del artículo 136 de la Ley Tributaria previó la reducción progresiva del porcentaje de las retenciones a cuenta del IVA a partir del año siguiente a la vigencia de la Ley Tributaria y hasta tanto se cumpla el plazo para aplicar el límite las retenciones, es decir, del 2021 al 2022.

Sin embargo, esa reducción progresiva quedó condicionada al dictado de un decreto del Poder Ejecutivo que prevea el calendario para ello, pero como esto no pasó, ella no se cumplió. Es más, en el artículo 275 de la Ley N° 6873/2022, que aprobó el presupuesto de la nación para el 2022, se suspendió esa disminución para ese año; lo que, curiosamente, se volvió a replicar para el 2023 con el artículo 287 de la Ley N° 7050/2023, que aprueba el presupuesto de la nación para dicho ejercicio.

La inclusión de esa suspensión en la ley del presupuesto de la nación para el 2023 aparece como un error que puede generar confusión entre los particulares, pues ella se refiere a una norma que ya no está vigente para dicho año, porque la disminución progresiva fue una disposición transitoria que solo pudo implementarse del 2021 al 2022, pero ya no en el 2023, pues a partir de allí deja de tener sentido porque se aplica el límite de retenciones.

Sería oportuno que la SET salga al paso de esto y dicte de oficio una resolución que aclare la confusión que se podría generar a causa de la referida suspensión.

► Decreto N° 8.612/2022 – Se fijan los valores fiscales inmobiliarios para el impuesto inmobiliario y sus adicionales, correspondientes al ejercicio fiscal 2023

Por medio del Decreto N° 8.612/2022 (el “Decreto”), el Poder Ejecutivo fijó los valores fiscales inmobiliarios establecidos por el Servicio Nacional de Catastro (“SNC”) del Ministerio de Hacienda, que servirán como base imponible para la determinación del impuesto inmobiliario y sus adicionales para el ejercicio fiscal 2023.

El monto del impuesto se determina aplicando las tasas que correspondan (normalmente del 1%) sobre la valuación fiscal de los inmuebles establecida por el Servicio Nacional de Catastro (base imponible), la cual está conformada de la siguiente manera:

- Inmuebles urbanos: Valor tierra (m2 del inmueble por ₲/m2) más valor edificado (m2 de las edificaciones por ₲/m2). Los ₲/m2 se determinan por el tipo de pavimento de la calle (frente) para el valor tierra, y por la categoría de construcción para las edificaciones.

- Inmuebles rurales: Valor tierra (hectárea (“ha”) del inmueble por ₲/ha). La valoración fiscal de cada distrito es determinada conforme a su costo de oportunidad (distancias a centros urbanos y accesibilidad) y al tipo de suelo predominante, según las categorías indicadas en el Decreto.

La valuación fiscal de los inmuebles se ajusta anualmente según la variación que sufra el Índice de Precios al Consumidor (“IPC”), en el período de los doce meses anteriores al primero de noviembre de cada año civil en el que se realiza dicho ajuste, de acuerdo con lo informado por el Banco Central del Paraguay. El Poder Ejecutivo puede hacer un reajuste extraordinario cada 5 años, según la variación del valor de los inmuebles.

En ese sentido, el Banco Central del Paraguay informó que la variación del IPC en el período de los doce meses anteriores al 1 de noviembre de 2022 alcanzó el 8,1%, por lo que el Decreto aumentó en dicha proporción las valuaciones fiscales para el 2023. Esta variación puede apreciarse para los inmuebles urbanos en el Anexo I del Decreto, y para los inmuebles rurales en el Anexo II en la versión del Decreto N° 8736/2023.

El Decreto también prevé, entre otras cosas: la valuación de inmuebles que cambien de urbanos a rurales y viceversa, el procedimiento para la exoneración del 50% a los inmuebles rurales con prioridad forestal o derecho real de superficie forestal, y el descuento a los inmuebles rurales con áreas poco productivas que difieran del tipo de suelo de su distrito.

► Decreto N° 3.108/2019 – Se fija para el 2023 el porcentaje de las garantías a ser presentadas para el régimen acelerado de devolución del IVA (ACTUALIZACIÓN)

El artículo 102 de la Ley N° 6.380/2019 (la “Ley Tributaria”) previó que los exportadores y fleteros puedan solicitar la devolución acelerada del IVA crédito afectado a sus operaciones de exportación o de flete de exportación, presentando para ello una garantía bancaria, financiera o póliza de seguro con una vigencia mínima de 90 días hábiles desde la fecha en que se presente la solicitud de devolución.

En las primeras 3 solicitudes de devolución por el régimen acelerado, la garantía debe cubrir el 100% del capital del IVA crédito requerido a la SET, más accesorios. A partir de la cuarta solicitud, la garantía solo debe cubrir la porción del IVA crédito que resulte del porcentaje promedio de los créditos rechazados («PCR”) bajo el régimen acelerado en los meses de enero a noviembre del año anterior, más accesorios.

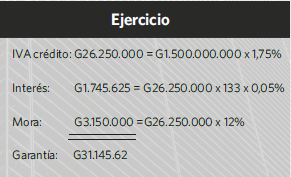

Para establecer el valor de la garantía, el solicitante debe multiplicar el PCR por el IVA crédito cuya devolución solicita. Al monto resultante se debe adicionar los siguientes accesorios legales, calculados hasta la fecha de vencimiento de la garantía sobre el monto del IVA crédito que resulte del PCR: interés diario del 0,05% y multa por mora del 12%.

La SET publica anualmente el PCR, y en esta ocasión publicó que el mismo es del 1,75% para el 2023, a lo cual acompañó el siguiente ejemplo de cálculo para la garantía:

| Datos | Valores |

| Monto solicitado: | ₲1.500.000.000 |

| Fecha de solicitud: | 05/01/2023 |

| Garantía emitida: | 05/01/2023 |

| Garantía vence: | 18/05/2023 |

| PCR | 1,75% |

Una forma más directa de expresar la cobertura total de la garantía como porcentaje del IVA crédito se logra expresando los accesorios como porcentajes del PCR. Esto se consigue al estimar a los intereses en 6,65% (133 días por 0,05%) y a la multa por mora en 12%, los que sumados llegan al 19,65% del PCR, que puede redondearse en 20%. Para agregar este porcentaje de manera directa al PCR se lo debe expresar como 1,20 veces el PCR, que por un PCR de 1,75% supone una garantía total del 2,1% del IVA crédito.

En los casos en que la garantía bancaria, financiera o póliza de seguros resulte inferior al monto rechazado, el contribuyente deberá abonar de manera inmediata la diferencia a favor del Fisco, más los accesorios legales que serán calculados hasta el pago total.

► Resolución General N° 105/2021 – Se estableció el calendario de obligatoriedad para que los contribuyentes se adhieran al SIFEN (RECORDATORIO)

Se recuerda a todos los contribuyentes, y en especial a los del grupo 3 del SIFEN, que la SET dictó la Resolución General N° 105/2021 (la “RG”), en fecha 06 de octubre de 2022. Por medio de esta RG se estableció el calendario de obligatoriedad para que varios grupos de contribuyentes se adhieran al SIFEN, previéndose 10 grupos con 9 fechas de vencimiento diferentes, con una diferencia de un trimestre entre las fechas previstas para un grupo y otro, salvo por los grupos 1 a 3, conforme al siguiente calendario.

| Grupos | Fecha desde la que están obligados |

| 1 – “Plan Piloto” | 01 de julio de 2022 |

| 2 – “Adhesión Voluntaria” | 01 de julio de 2022 |

| 3 – “Obligatoriedad” | 02 de enero de 2023 |

| 4 – “Obligatoriedad” | 03 de abril de 2023 |

| 5 – “Obligatoriedad” | 03 de julio de 2023 |

| 6 – “Obligatoriedad” | 02 de octubre de 2023 |

| 7 – “Obligatoriedad” | 02 de enero de 2024 |

| 8 – “Obligatoriedad” | 01 de abril de 2024 |

| 9 – “Obligatoriedad” | 01 de julio de 2024 |

| 10 – “Obligatoriedad” | 01 de octubre de 2024 |

Los contribuyentes obligados del grupo 3 al 10 pueden iniciar la emisión de forma electrónica antes de la fecha establecida, en caso de que deseen hacerlo de manera gradual. Una vez llegada la fecha de obligatoriedad ―02 de enero de 2023 para el grupo 3― deberán emitir exclusivamente todos sus documentos de forma electrónica, pues la autorización y timbrado de sus documentos preimpresos o autoimpresores, otorgado por la SET, perderá vigencia, salvo por el relacionado a los comprobantes de retención virtual.

Se debe tener en cuenta que la implementación de un sistema de facturación electrónica es un proceso cuyo costo y desarrollo recae en el contribuyente, el cual muchas veces conlleva un tiempo considerable de implementación, tal y como lo reconoce la SET en el artículo 4 de la RG cuando otorga un periodo de hasta 12 meses de adecuación a quienes deseen ser facturadores electrónicos voluntarios.

Por ello, es sumamente relevante estar al tanto de si usted o su empresa se encuentran alcanzado por la obligatoriedad del SIFEN, pues, en caso de que lo estén y no tomen las medidas adecuadas a tiempo, es posible que ya no pueda operar normalmente. Si desea conocer si usted o su organización se ven afectados por esta RG, puede consultar el listado completo de contribuyentes en el siguiente buscador. Para más detalles o una mejor asesoría, puede contactar a nuestros profesionales del área tributaria.